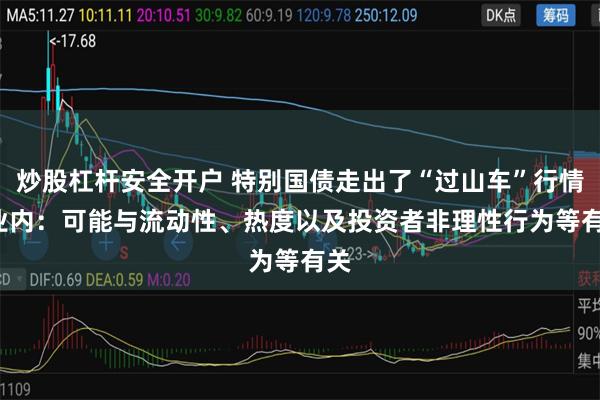

首期30年期特别国债上市首日(5月22日)的行情,让很多人“意外”。但在经历剧烈波动之后,其价格如今已回到了面值附近。

5月23日,上交所“24特国01”行情走势图片来源:同花顺iFinD

业内分析认为,交易所国债的剧烈波动或与有限的市场深度和流动性有关,另外也与资产荒延续、特别国债的热度、个人投资者非理性行为等有直接关系。

交易所国债更易出现少数报价驱动价格大幅波动的情况

5月23日,上交所“24特国01”收100.58元/张,深交所“特国2401”收100.654元/张。而在昨日,二者价格经历“过山车”,一日两次触发临时停牌,其中“24特国01”盘中最高价125元/张,“特国2401”盘中最高价123元/张。

图片来源:深圳证券交易所

昨日尾盘,“24特国01”“特国2401”均不同程度回调。今日上午,“特国2401”大幅回调,并因“盘中成交价较前收盘价首次下跌达到或超过10%”而再次触发临时停牌。

本期超长期特别国债的期限为30年,面值为100元,票面利率为2.57%,上市后可同时在上交所固定收益平台(代码019742.SH)、深交所综合协议平台(代码102267.SZ)、银行间债券市场(代码2400001.IB)和柜台市场(代码2400001.BC)交易。

5月23日,深交所“特国2401”行情走势图片来源:同花顺iFinD

针对交易所超长期特别国债的行情,有业内观点认为,超长期特别国债上市首日受到追捧,可能与个人投资者踊跃买入有关。也有业内人士提示,超长期特别国债目前的价格波动已经偏离了债券收益稳定的特性,个人投资者盲目交易可能损失资本利得。

中邮固收梁伟超团队发文认为,交易所国债市场并非国内债券市场的主体,其市场深度和流动性也相对有限,更易出现少数报价驱动价格大幅波动的情况。本次交易所特别国债的异动,或主要是个人投资非理性行为的影响,在特别国债的热度之下,少量报价引起交易所特别国债价格的明显波动。“交易所国债的快速上涨,主要是特别国债的热度和投资非理性行为两个因素共同驱动。”

中央财经大学证券期货研究所研究员杨海平对《每日经济新闻》记者表示:“超长期特别国债上市头两日,交易所价格波动幅度巨大,银行间市场相对理性。在货币面相对宽松,资产荒延续的情况下,优质资产供不应求,投资者追捧超长期特别国债是意料之中的事。”

价格剧烈波动的情况下,银行或理财公司会保持审慎的态度

记者注意到,与交易所市场相比,银行间市场的行情相对平稳。截至今日发稿,全国银行间同业拆借中心“24特别国债01”最新成交净价100.31元/张,对应最新到期收益率2.555%。从交易价格波动来看,5月22日的成交价格范围在2.56%~2.58%之间,5月23日的成交价格范围在2.54%~2.58%之间(银行间债券交易基本以利率形式报价)。

银行间债券市场(代码2400001.IB)的成交情况

那么在交易所市场与银行间市场的价格差异较大的情况下,机构是否存在跨市场“套利”的机会呢?

中信证券明明FICC研究团队此前发文称,我国债券市场分立情况由来已久,虽然不同市场逐渐走向互联互通,但交易所市场和银行间市场两大债券市场之间仍表现出显著区别,也因双方市场定价机制差异而带来了理论的套利空间,引发机构投资者关注。

对于30年期特别国债上市头两日的波动情况,杨海平对记者表示,在当时的条件下,不排除部分机构利用交易所的交易机制,炒高价格,然后进行跨市场套利操作。

中邮固收梁伟超团队认为,由于债券市场是分割的,同一只债券在银行间和交易所市场上的价格往往存在着一定差异。当交易所与银行间债券价格偏离度较大时,理论上就可通过转托管实现套利,进而抹平价差。不过结合转托管机制来看,转托管过程仍存在一定时滞。“由于银行间和交易所市场的托管结算体系不同,银行间托管机构中债登实行全额逐笔结算,而交易所市场托管机构中证登则实行净额结算,因此机构需先进行转托管后才能在新市场交易,并且承担转托管所带来的时间和手续费成本。”

图片来源:中邮证券研究所

谈及跨境市场“套利”机会,另有机构人士并不认可,原因是“交易体量太小了”。

“作为利率债产品炒股杠杆安全开户,超长期特别国债进入银行自营投资或者理财资金投资资产组合之后,价格剧烈波动会影响自有资金投资的公允价值,也会影响理财产品的净值。由于银行及理财公司具有严格的风险管理规定,在价格如此剧烈波动的情况下,银行或理财公司会保持审慎的态度。”杨海平告诉记者。

发布于 2024-10-07

发布于 2024-10-07